Captive

Was ist ein Captive?

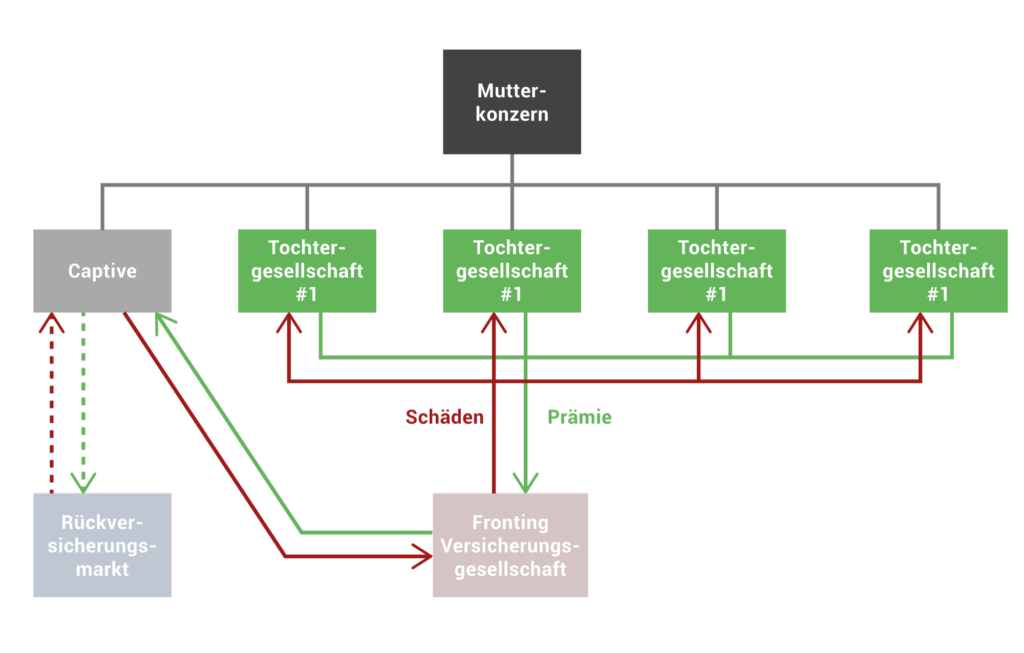

- Ein Captive ist ein Versicherungsunternehmen, dass die Risiken Ihrer Muttergesellschaft absichert

- Die Captive ist eine Alternative zum traditionellen und geschäftlichen Versicherungs- sowie Rückersicherungsmarkt

- Es ist eine formalisierte Art der Selbstversicherung

- Es gibt unter anderem viele verschiedene Arten von Captive-Versicherungen, z.B. die Single-Parent-Captives, die Protected Cell Companies (PCC) sowie die Special Purpose Financial Captives (SPFC)

Warum sollte man ein Captive nutzen?

- Die Abhängigkeit vom gewerblichen Versicherungsmarkt wird reduziert

- Risikokosten werden vermindert

- Mehr Deckung, die über normale Versicherungen nicht verfügbar sind

- Reserven sind nicht steuerlich abzugsfähig

- Reserven können nur genommen werden, wenn eine bestimmte Forderung gefährdet ist

- Prämien, die an die Captive gezahlt werden, sind steuerlich absetzbar

- Verluste sind vom Captive sofort abzugsfähig

- Kreditverluste durch „Arbeitsschichten“ beschleunigen den Steuerabzug

- Zugang zum Rückversicherungsmarkt

- Weniger staatliche Vorschriften und Eingriffe

- Möglichkeiten das Versicherungsprogramm selbst zu modifizieren

- Vorteile im Underwriting von Risiken

- Die Abdeckung kann leicht angepasst werden, um neue Käufer, neue Richtlinien, andere bestehende Richtlinien und möglicherweise höhere Limits einzubeziehen

- Verbesserte Schadenabwicklung möglich

- Steuerliche Vorteile

Wer sollte ein Captive nutzen?

- Große, auf dem Aktienmarkt gehandelte Unternehmen

- Kleine, inhabergeführte Unternehmen

- Tochtergesellschaften, die spezifische Anforderungen haben

Anreize für kleine Captives

- Prämieneinnahmen < 1,2 Mio. USD, versicherungstechnisch Einkommensteuer befreit

- Prämieneinnahmen > 1,2 Mio. USD, beschleunigter Abzug und höhere Reserven

Wo kann ein Captive am sinnvollsten genutzt werden?

- Ein Captive sollte in einem Land oder in einem US-Bundesstaat ansässig sein, in dem ein regulatorisches Versicherungsumfeld geschaffen wurde, das Captive-Versicherungsunternehmen begünstigt

- Typische Gründungsorte sind Vermont, Irland, Luxemburg, Bermuda, Jersey, die Isle of Man, Guernsey, die Cayman Inseln, Singapur und manchmal auch die Niederlande

Nachteile einer Captive

- Kosten für die Implementierung der Captive

- Kosten für die Verwaltung der Captive

- Notwendigkeit für den Versicherer, das Kreditrisiko von Captive zu genehmigen; kann zusätzliche Sicherheiten erfordern

Beispiel – Was passiert bei einem Schadenfall?

- 17,5 Mio. USD Schadenfall; 500 TUSD Selbstbehalt in Versicherungspolice

- Der Versicherer entschädigt 15,3 Mio. USD (17 Mio. $ X 90%), vorbehaltlich der Versicherungsbedingungen

- Versicherer wird vollständig durch Captive entschädigt, keine Risiken

- Captive wiederum beansprucht Ansprüche in Höhe von 10,3 Mio. USD (15,3 Mio. USD – 5 Mio. USD Selbstbehalt bei der Captive)

Welche Form von Veraltungsgesellschaften sollte man nutzen?

Ein Vertragsabschluss mit einem externen Captive-Manager ist die am häufigsten genutzte Form. Verwaltungsgesellschaften sind meist im Besitz von großen Versicherungsmaklern, unabhängigen Firmen (nicht an Versicherungsmakler angeschlossen), Rückversicherungsgesellschaften sowie seltener bei Anwaltskanzleien.

Versicherungsmakler-Verwaltungsgesellschaften

Große Versicherungsmakler können Captive-Management-Dienstleistungen in allen großen und wichtigen „Captive-Domizilen“ (siehe oben) bieten, um so Ihren Kunden bei der Gründung einer Captive zu unterstützen.

Unabhängige Verwaltungsgesellschaften

Unabhängige Verwaltungsgesellschaften haben keine Beziehung zu den großen Versicherungsmaklern oder Versicherungsträgern. Der Vorteil hierbei ist, dass man seinen Versicherungsmakler wechseln kann ohne sein Captive-Management zu verlieren. Ganz ohne Risiken.

Verwaltungsgesellschaften von Rückversichern

Diese Verwaltungsgesellschaften bieten die Option, den bestehenden Rückversicherungsservice zu verwenden.

Anwaltskanzleien

Captives können auch von Anwaltskanzleien geführt werden. Meist ist dies der Fall bei Start-up Captives, die darauf warten, den laufenden Captive Manager ernennen zu können oder Captives, die inaktiv sind bzw. wenig bis keine Aktivitäten mehr haben. Anwaltskanzleien haben nicht die gleichen Full-Service Möglichkeiten, die Verwaltungsgesellschaften jeglicher Art (siehe Oben)bieten können.

Selbstverwaltung

Sehr wenige Captives werden selbst verwaltet. Meist trifft es auf Captives zu, die entweder sehr groß sind und sich eigene Vollzeit-Kräfte leisten können. Der Grund für diese seltene Form ist, dass die meisten Domizile fordern, dass die Bücher und Unterlagen vor Ort betreut bzw. gehandhabt werden. Die Mitarbeiter müssen dementsprechend vor Ort leben und arbeiten.

Häufig gestellte Fragen zum Thema Kreditversicherung

Dies hängt davon ab, wie die diesbezügliche Regelung in Ihrem Kreditversicherungsvertrag aussieht. Es gibt Verträge, bei denen der Versicherungsnehmer Ratenzahlungsvereinbarungen mit seinen Abnehmern treffen darf, ohne dies vorher mit dem Kreditversicherer abstimmen zu müssen. Viele Verträge sehen jedoch vor, dass man das Einverständnis des Versicherers im Vorfeld einholen muss.

Grundsätzlich ist es möglich, im Falle einer Insolvenzanfechtung eine Entschädigung aus der „normalen“ Warenkreditversicherung zu erhalten. Wichtig hierbei ist, den Versicherer zeitnah über die Anfechtung der Insolvenz zu informieren. Der Versicherer prüft anschließend, ob für die durch die Anfechtung wiederauflebenden Forderungen Versicherungsschutz bestand. Oftmals ist es jedoch so, dass die Versicherungssumme, die für den insolventen Abnehmer bestand, bereits vollständig ausgeschöpft ist durch die offenen Forderungen zum Zeitpunkt der Insolvenzeröffnung. In so einem Fall wäre eine spezielle Zusatzdeckung (mit einer zusätzlichen Versicherungssumme für Insolvenzanfechtungen) erforderlich, um eine Entschädigung für die durch die Anfechtung wiederauflebenden Forderungen erhalten zu können.

In der Regel muss der Versicherungsnehmer seine Forderungen selbst zur Insolvenztabelle anmelden. Es gibt jedoch auch Versicherer, die dies ab einer bestimmten Forderungshöhe automatisch (und kostenfrei) übernehmen.

Sobald der Versicherungsfall eingetreten ist (entweder der vorgezogene Versicherungsfall „Protracted Default“ oder der klassische Versicherungsfall der Zahlungsunfähigkeit, z.B. bei Eröffnung des Insolvenzverfahrens) und Sie alle zur Schadenprüfung erforderlichen Unterlagen beim Versicherer eingereicht haben, erfolgt die Entschädigung dank des Versicherungsvertrag i.d.R. innerhalb eines Monats.

Sie können Versicherungsschutz der Warenkreditversicherung in der Regel entweder über die Selbstprüfung („unbenannte Versicherung“) herstellen oder durch einen Kreditlimit-Antrag beim Versicherer („benannte Versicherung“). Bezüglich der Selbstprüfung gibt es in machen Kreditversicherungsverträgen die sogenannte Blinddeckung, bei der automatisch Versicherungsschutz bis zu einer bestimmten Höhe besteht, wenn Ihnen nichts Negatives über Ihren Abnehmer bekannt ist. Ansonsten gibt es noch die Möglichkeiten, Versicherungsschutz über eine Auskunft einer Wirtschaftsauskunftei oder über positive Zahlungserfahrungen herzustellen.

Kennen Sie schon unsere Schulungen & Seminare?

Unsere Schulungen und Seminare sind exklusiv für unsere Kunden und Kooperationspartner, unsere Messen und Ausstellungen auch für potenzielle Interessenten.

Sie haben Fragen? Dann senden Sie uns eine Nachricht!

Sie haben eine Frage? Füllen Sie ganz einfach unser Online-Kontaktformular aus und wir melden uns schnellstmöglich bei Ihnen zurück.

Oder kontaktieren Sie uns telefonisch oder per Mail unter:

Telefon: +49 (0) 221 / 88 88 57-0

E-Mail: kontakt@gfkmbh.com

Diese und viele weitere Vorteile erhalten Sie bei der Inanspruchnahme unseres kostenfreien Schaden-Services