Insolvenzanfechtung

Unsere Insolvenzanfechtungs-Versicherung

Was ist eine Insolvenzanfechtung?

Der Insolvenzverwalter ist berechtigt, gewisse kurz vor Insolvenzeröffnung von oder mit dem Gemeinschuldner zum Nachteil der Insolvenzgläubiger vorgenommene Rechtshandlungen in ihren Wirkungen rückgängig zu machen und die veräußerten Vermögenswerte zur Insolvenzmasse zu ziehen (§§ 129–147 InsO).

Eine Insolvenzanfechtung ist die Anfechtung von Rechtshandlungen, die der Insolvenzschuldner vor der Eröffnung des Insolvenzverfahrens vorgenommen hat und die, die Insolvenzgläubiger benachteiligen.

Das Ziel ist eine gleichmäßige Befriedigung aller Insolvenzgläubiger zu erreichen. Hierdurch soll verhindert werden, dass der Schuldner bei drohender Insolvenz Rechtshandlungen zu seinem persönlichen oder zum Vorteil einzelner Gläubiger vornimmt.

Ihre Vorteile mit unserer Insolvenzanfechtungs-Versicherung

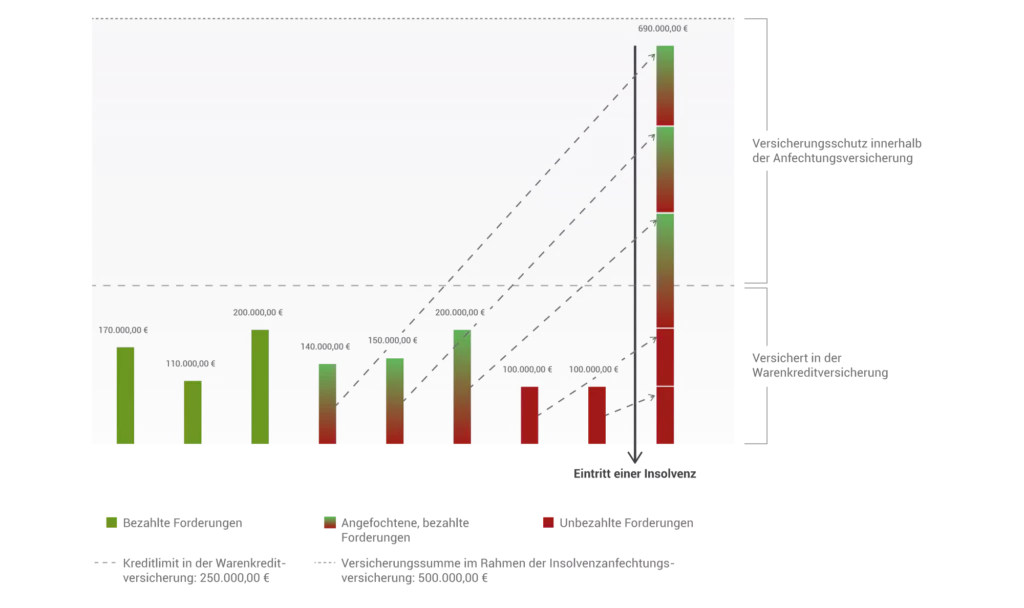

Der Deckungsschutz umfasst die Zahlungen, die Sie von Ihren Kunden erhalten haben und welche von dem Insolvenzverwalter im Rahmen einer Insolvenz angefochten werden. Durch die Anfechtung leben die Forderungen wieder auf und werden voraussichtlich das im Rahmen einer Warenkreditversicherung bestehende Kreditlimit überschreiten. Innerhalb einer Insolvenzanfechtungs-Versicherung gewährt der Versicherer Schutz für die angefochtenen Forderungen maximal bis zur vereinbarten Versicherungssumme.

Im Rahmen einer Insolvenzanfechtungs-Versicherung können auch Anwaltskosten zur Schadenabwehr mitversichert werden.

Nachstehend sehen Sie, wie sich eine Insolvenzanfechtungs-Versicherung anhand eines Schaubildes erläutern lässt:

- Schutz vor Verlust infolge von Insolvenzanfechtung

- Abdeckung entstehender Rechtsanwaltskosten aufgrund gestellter Ansprüche

- Risikoausschluss, selbst in die Insolvenz zu geraten

- Limite sind über die vorhandene Warenkreditversicherung geprüft und versichert

- Erweiterte Abdeckung bei Anfechtungen, die das Limit aus der Kredit-Versicherung übersteigen

- Rückwirkende Deckung bis zu 10 Jahren

Für Detailinformationen und Rückfragen stehen wir Ihnen gerne zur Verfügung.

Weitere Informationen zur Insolvenzanfechtung

In 2017 erfolgte eine Reform des Gesetzes der Insolvenzanfechtung

Der deutsche Bundestag hat im April 2017 eine Gesetzesänderung bei der Insolvenzanfechtung beschlossen. Die darin aufgeführten Änderungen sind leider nur marginal, sodass die erheblichen Risiken für die Unternehmen im Firmengeschäft nicht beseitigt wurden. Dem Insolvenzverwalter bleiben zahlreiche Möglichkeiten erhalten, Lieferanten und Dienstleister zur Rückzahlung von bereits erfolgten Zahlungen im Falle einer Kundeninsolvenz zu verpflichten. Des Weiteren wurde keine Höchstgrenze für solche bestrittenen Forderungen formuliert.

Das beinhalten die wesentlichen Änderungen:

Ratenzahlungsvereinbarungen

Ratenzahlungen oder andere Zahlungserleichterungen sollen kein Indiz mehr dafür sein, dass ein Gläubiger von der Zahlungsunfähigkeit seines Kunden gewusst hat.

Zahlungserleichterungen – und hierzu gehören vornehmlich Ratenzahlungsvereinbarungen – sollen nun die „umgekehrte“ Vermutung dahingehend geben, dass ein Gläubiger keine Kenntnis von den (drohenden) Zahlungsschwierigkeiten des Schuldners hat. Wie die Gerichte diese „umgekehrte Vermutung“ in Zukunft auslegen und in die vom BGH erarbeitete Systematik der bisherigen Rechtsprechung einbinden werden, bleibt indessen abzuwarten, denn grundsätzlich scheint es verwunderlich, dass ein Gläubiger, welcher der Bitte um Zahlungserleichterung nachkommt, nicht „auf die Idee“ kommen sollte, dass sein Kunde Zahlungsschwierigkeiten hat.

Daneben treten Ratenzahlungsvereinbarungen häufig mit begleitenden Krisenindikatoren auf, sodass Anfechtungen, wie in der Vergangenheit sehr selten sich alleine auf Ratenzahlungsvereinbarungen stützen und viele dieser Fälle vor Gericht landen werden.

Reduzierung des Anfechtungszeitraums von 10 auf 4 Jahre

Da der Großteil der Insolvenzanfechtungen bereits heute in einem Zeitraum von 4 Jahren liegt, hat diese Änderung wenig Relevanz.

Verkürzung der Zinsforderungen

Bisher ist es so, dass die Anfechtungsforderungen des Insolvenzverwalters ab Insolvenzeröffnung verzinst werden. In der neuen Regelung wird eine Verzinsung erst ab Verzug der Anfechtungszahlung zum Zuge kommen.

Vor dem Hintergrund der marginalen Änderungen, sind die Unternehmen gut beraten, das Anfechtungsrisiko im Rahmen ihrer bestehenden Kreditversicherung oder als Stand-Alone-Lösung weiterhin abzusichern. Die Gerichte werden auch in Zukunft eine wesentliche Rolle in der Auslegung der Gesetzesnovelle spielen. Als Fazit lässt sich festhalten, dass sich im grundsätzlichen Risiko mit der Reform wenig geändert hat.

Häufig gestellte Fragen zum Thema Kreditversicherung

Dies hängt davon ab, wie die diesbezügliche Regelung in Ihrem Kreditversicherungsvertrag aussieht. Es gibt Verträge, bei denen der Versicherungsnehmer Ratenzahlungsvereinbarungen mit seinen Abnehmern treffen darf, ohne dies vorher mit dem Kreditversicherer abstimmen zu müssen. Viele Verträge sehen jedoch vor, dass man das Einverständnis des Versicherers im Vorfeld einholen muss.

Grundsätzlich ist es möglich, im Falle einer Insolvenzanfechtung eine Entschädigung aus der „normalen“ Warenkreditversicherung zu erhalten. Wichtig hierbei ist, den Versicherer zeitnah über die Anfechtung der Insolvenz zu informieren. Der Versicherer prüft anschließend, ob für die durch die Anfechtung wiederauflebenden Forderungen Versicherungsschutz bestand. Oftmals ist es jedoch so, dass die Versicherungssumme, die für den insolventen Abnehmer bestand, bereits vollständig ausgeschöpft ist durch die offenen Forderungen zum Zeitpunkt der Insolvenzeröffnung. In so einem Fall wäre eine spezielle Zusatzdeckung (mit einer zusätzlichen Versicherungssumme für Insolvenzanfechtungen) erforderlich, um eine Entschädigung für die durch die Anfechtung wiederauflebenden Forderungen erhalten zu können.

In der Regel muss der Versicherungsnehmer seine Forderungen selbst zur Insolvenztabelle anmelden. Es gibt jedoch auch Versicherer, die dies ab einer bestimmten Forderungshöhe automatisch (und kostenfrei) übernehmen.

Sobald der Versicherungsfall eingetreten ist (entweder der vorgezogene Versicherungsfall „Protracted Default“ oder der klassische Versicherungsfall der Zahlungsunfähigkeit, z.B. bei Eröffnung des Insolvenzverfahrens) und Sie alle zur Schadenprüfung erforderlichen Unterlagen beim Versicherer eingereicht haben, erfolgt die Entschädigung dank des Versicherungsvertrag i.d.R. innerhalb eines Monats.

Sie können Versicherungsschutz der Warenkreditversicherung in der Regel entweder über die Selbstprüfung („unbenannte Versicherung“) herstellen oder durch einen Kreditlimit-Antrag beim Versicherer („benannte Versicherung“). Bezüglich der Selbstprüfung gibt es in machen Kreditversicherungsverträgen die sogenannte Blinddeckung, bei der automatisch Versicherungsschutz bis zu einer bestimmten Höhe besteht, wenn Ihnen nichts Negatives über Ihren Abnehmer bekannt ist. Ansonsten gibt es noch die Möglichkeiten, Versicherungsschutz über eine Auskunft einer Wirtschaftsauskunftei oder über positive Zahlungserfahrungen herzustellen.

Kennen Sie schon unsere Schulungen & Seminare?

Unsere Schulungen und Seminare sind exklusiv für unsere Kunden und Kooperationspartner, unsere Messen und Ausstellungen auch für potenzielle Interessenten.

Sie haben Fragen? Dann senden Sie uns eine Nachricht!

Sie haben eine Frage? Füllen Sie ganz einfach unser Online-Kontaktformular aus und wir melden uns schnellstmöglich bei Ihnen zurück.

Oder kontaktieren Sie uns telefonisch oder per Mail unter:

Telefon: +49 (0) 221 / 88 88 57-0

E-Mail: kontakt@gfkmbh.com

Diese und viele weitere Vorteile erhalten Sie bei der Inanspruchnahme unseres kostenfreien Schaden-Services